Рекламно-производственная компания готова оказать услуги по производству и размещению рекламы любой сложности. Цена-качество и современные технологии способны удовлетворить даже самых требовательных заказчиков. Посмотрите, как работает реклама тверь и Вы высоко оцените профессионализм выполненных работ.

Американская финансовая система – на грани

разрушения? Американская финансовая система – на грани

разрушения?

Включите CNBC (американский канал, посвящённый новостям бизнеса; прим. – mixednews.) или зайдите на любой из десятков основных

официальных сайтов финансовых новостей, и вы увидите бесконечный список мнений

о последних изменениях на рынках акций, облигаций и сырья. Тут же, как правило,

вы обнаружите и авторитетный анализ экономических перспектив, дополненный

взвешенными суждениями автора относительно оптимальных путей дальнейшего

развития.

Однако в общем шуме теряются официальные

признания того, что финансовая система США (а также большей части развитых

стран) с высокой долей вероятности находится на краю пропасти. Выражаясь

метафорически, многие мировые финансовые эксперты и экономисты спорят о курсе

государственного корабля, не замечая, что он уже налетел на айсберг и вбирает в

себя всё больше воды.

А если бы вы подняли руку и спросили, может ли

мировая финансовая система, основанная на долларе, быть на краю краха, то 99 %

финансовой интеллигенции в ответ тонко высмеяли бы вас. Поскольку все знают,

что подобная вещь попросту невообразима!

Подумаем ещё раз.

Финансовое помешательство

«Деньги из ничего» – наиболее мягкая и краткая

формулировка, отображающая действительную суть финансовой системы США на

сегодняшний момент.

Так случилось потому, что в течение прошлых 40

лет (с тех пор как Никсон отменил золотое обеспечение доллара в 1971)

материальную основу глобальной финансовой системы составляли лишь обещания

политических деятелей, не печатать слишком много.

Избавившись от ограничений, политические деятели,

безо всякой оглядки на рациональность, использовали дар создания денег из

ничего, чтобы начать парад популистских политических программ, каждая из

которых порождала новые бригады бюрократов.

Такие программы неизменно росли, подобно грибам

после дождя, во время политических кампаний и спадов деловой активности, когда

политические деятели, заслышав призывы избирателей, «сделать что-нибудь»,

отмахивались от решения реальных бюджетных проблем как от назойливых мух. В

конце концов, возможность печатать деньги для решения долговых проблем по мере

необходимости, сделала дефицит бюджета неактуальным вопросом.

Бывший вице-президент – Чейни, корчивший из себя

финансового консерватора, сбросил маску в 2002, заявив: «Рейган доказал, что

дефицит не имеет значения».

Эхо этих слов мы услышали несколько недель назад,

во время двух разных интервью, в ходе которых бывший председатель ФРС – Алан

Гринспэн и бывший экономический консультант Обамы – Ларри Саммерс, заявили

практически одно и то же: «Пока правительство может одалживать и печатать новые

доллары, у дефолта по долгам нет ни единого шанса».

Конечно, Гринспэн и Саммерс имели в виду явный

дефолт (или просто невыплаты), а не обусловленный инфляцией – скрытый. К

сожалению, как фактически вся властвующая элита, оба упускают главное – гора

долга, громоздящаяся с 1971, быстро приближается к неустойчивому состоянию,

подобно исполинской мусорной куче, и готовится похоронить под собой всю

финансовую систему.

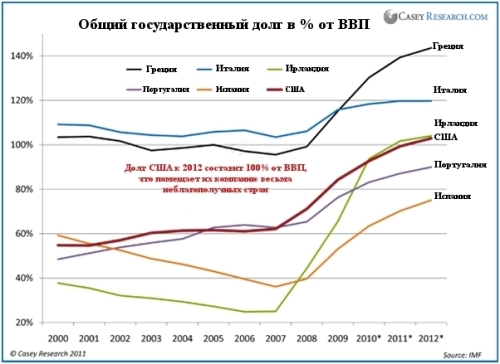

Необходимо отметить, что долги, отображённые

данной диаграммой, не учитывают внефондовые обязательства правительства, в

частности бесплатную медицинскую помощь и социальное обеспечение. А с их учётом

сумма правительственных обязательств вырастает более чем втрое, до $60

триллионов.

Принимая во внимание тот факт, что доллар США

является мировой резервной валютой, в которой оцениваются важнейшие виды сырья

и в которой хранится большая часть резервов центральных банков других стран,

можно сделать вывод о распространении американских проблем на всю глобальную

финансовую систему.

Ситуация усугубляется тем, что по примеру США,

подобную финансовую систему ввели многие правительства по всему миру. Вы можете

видеть степень распространения инфекции дефицита на следующей диаграмме.

Следует отметить, что и США и страны PIIGS (Португалия, Италия, Ирландия,

Греция и Испания; прим. – mixednews.) барахтаются сейчас в одном и том же

долговом болоте.

В недавней статье «The Telegraph» Амброуз

Эванс-Притчар ссылается на документ BIS (Банк международных расчётов; прим. –

mixednews.), который описывает картину в резких и честных терминах.

Стивен Чеккетти и его команда из BIS составили

категоричную записку, критикующую применяемые методы решения долговых проблем.

«Проблемы выплаты долгов, стоящие перед

экономикой развитых стран, ещё серьёзней, чем мы думали».

Голые факты – совокупный долг клуба богачей за

последние 30 лет вырос с 165 % до 310 % от ВВП, при этом лидерами являются

Япония и Португалия с 456 % и 363 % соответственно.

«Долги достигли невиданных ранее отметок, за

исключением периодов крупных войн. Во многих странах государственный долг

растёт во взрывной прогрессии. Эти страны должны будут осуществить решительные

политические изменения. Одной лишь стабилизации может оказаться недостаточно».

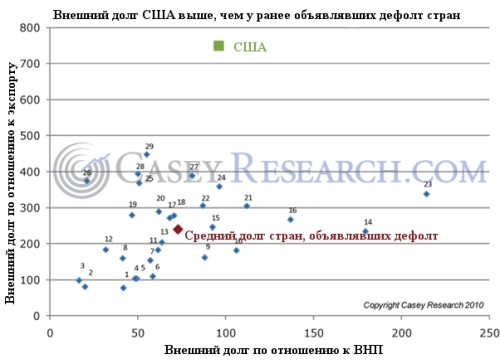

Рассмотрим ситуацию с другой точки зрения,

обратившись к работе Кармен Рейнхарт и Кена Рогоффа, посвящённой изучению

факторов, способствовавших 29 прошлым правительственным дефолтам. Они

установили, что дефолт или реструктурирование долга происходили при средних

размерах внешнего долга в 73 % от валового национального продукта (ВНП) и 239 %

от экспорта. Основываясь на данных Рейнхарт/Рогоффа, главный экономист «Casey

Research» (американская фирма по экономическому анализу; прим. mixednews.) –

Бад Конрад подготовил следующую диаграмму, свидетельствующую, что американское

правительство уже далеко продвинулось на пути к банкротству.

Трудно опровергнуть утверждение, что ситуация,

мягко говоря, опасная. Учитывая, что обязательства американского правительства,

так же как и большинства других крупных экономик в мире, теперь невозможно

возместить, и что их резервы представлены ничем неподкреплёнными долговыми

расписками, дело идёт к весьма болезненному, но абсолютно

необходимому демонтажу сегодняшней финансовой системы.

«Нелепо!» – скажут финансовые правители и

повелители всего.

В самом деле?

Конечно, это ведь те же самые знатоки, полностью

прозевавшие приближение ипотечной катастрофы и не оценившие глубину и

продолжительность последующего кризиса – кризиса, который всё ещё далёк от

окончания. Другими словами, слушайте их на свою голову, потому что, оглянувшись

на уроки истории, мы обнаружим себя на пути, ведущему к краху финансовой

системы.

Фактически, на протяжении своей краткой истории,

американская финансовая система постоянно несла ущерб, благодаря политически

обусловленным попыткам вмешательства в работу свободного рынка ради того, чтобы

кинуть подачку избирателям или отшвырнуть ногой текущие экономические проблемы

дальше по дороге.

Таким образом, можно предположить, что

господствующие СМИ, сосредоточенные на ежедневных изменениях фондовых рынков

или бесполезной политической игре Вашингтона, пропускают мимо ушей нарастающий

грохот землетрясения, указывающий на начало крушения мировой финансовой

системы.

Краткая история катастроф американской финансовой

системы

Вот краткая история сбоев, произошедших в США.

Следует иметь в виду, что теперь эти сбои будут глобальными, так как доллар

сейчас является мировой резервной валютой.

1861 – С началом гражданской войны доллар стало

возможно обменять на золото и серебро.

1862 – Конгресс принимает закон «О законных

средствах платежа» и разрешает выпуск не обеспеченной драгоценными металлами

валюты – «greenback». Конвертируемость всей американской валюты в золото и

серебро приостановлена.

1863 – «Национальный закон о банках» разрешает

федеральному правительству нанимать частные банки.

1865 – с частных банков, нанятых правительством,

при выпуске банкнот взымается 10%-ый налог, фактически заканчивая эту практику.

1879 – Американское казначейство продолжает

выкупать доллары за золото и серебро.

1900 – Принятие закона «О золотом стандарте», установившего

в США золотой стандарт и демонетизировавшего серебро.

В акте, помимо всего прочего говорилось:

«…доллар, состоящий из 25.8 грана (1.67 грамма) золота чистотой 9/10, согласно

разделу 3511 свода пересмотренных законов США, должен быть стандартной единицей

стоимости, и все формы денег, выпускаемых в США, металлических или бумажных,

должны соответствовать данному стандарту …»

Но 33 года спустя, чтобы обогатиться за счёт

неограниченного выпуска валюты…

1933 – Правительственным распоряжением Франклин Рузвельт

запрещает частное владение золотом. Конгресс принимает закон «О золотом

запасе», который предаёт правительственному распоряжению Рузвельта

действительную силу, аннулируя всякое упоминание золота во всех договорах,

государственных или частных, прошлых или будущих (что отменяет конвертируемость

банкнот федерального резерва в золото), хотя конвертируемость в золото

американских казначейских билетов, хранящихся у иностранцев, сохраняется.

Одиннадцать лет спустя, американское правительство приступает к осуществлению

плана…

1944 – В Бреттон-Вудсе принята валютная система,

согласно которой, страны, заключившие соглашение, привязали курс своих валют к

доллару США, а он в свою очередь оставался привязанным к золоту. Иностранные

торговые партнёры сохранили право обменивать доллары на золото, что налагало

ограничение на избыточный выпуск доллара. Доллар США становится мировой

резервной валютой, использующейся во всех целях и финансовых операциях. Но 27

лет спустя…

1971 – Никсон резко закрывает «золотую лавочку»,

в одностороннем порядке отменяя обещание казначейства о предоставлении

иностранным правительствам возможности обмена долларов на золото. Крах

Бреттон-Вудской системы. Оставшись без связи с материальными ценностями, доллар

умалился до бумажного талона. Переход к глобальной денежной системе печатного

станка завершён.

Прошло 40 лет, и неизбежные последствия полной

свободы действий политических деятелей в сфере выпуска денег стали

неприемлемыми…

Сегодня – кризис государственной задолженности.

Отчаянные, погрязшие в долгах правительства по всему миру, чьи валютные резервы

представлены в большинстве своём долларами и евро, могущими испариться в любой

момент, вынуждены обращаться к единственному известному им рецепту – выпуску

новых денег и новых долгов. Глобальная финансовая система трещит по швам,

приближаясь к катастрофе и не находя каких-либо реальных альтернативных путей.

Правительства, корпорации и инвесторы словно

затянуты в воронку из необеспеченных денег и захлёбываются в волнах из падающих

курсов валют, повышающихся налогов, биржевых проверок и чего-то ещё более

худшего. Общественные беспорядки растут. Парадоксально, но люди требуют, чтобы

правительства печатали не меньше, а больше денег.

Это обусловлено тем, что все основные валюты в

мире находятся в опасности одновременно, будто эмитенты наперегонки мчатся к

пропасти. Поскольку финансовая система непреклонно движется к своей нижней

точке развития и гибели, результаты будут катастрофическими для тех, кто не

подготовлен.

Ряд регулировок финансовой системы США,

относительно успешно позволявших отложить на потом решение экономических

проблем в прошлом (пинки пустых банок вдоль дороги), привёл нас в огромный

каньон из долговых обязательств правительства из которого нет выхода. Поскольку

выплата правительственного долга и бюджетные расходы математически несовместны,

можно сказать с уверенностью, что многие люди когда-то проснутся гораздо более

бедными, чем они думали.

К счастью для тех, кто следит за ситуацией, крах

денежной системы не будет внезапным. Его развитие будет похожим на воронку

выпускаемой из ванны воды. Таким образом, хотя никто не может указать точного

времени, когда воронка выйдет из-под контроля, пока ещё есть время на

подготовку.

«Casey Research» рассматривает все свои

инвестиции сквозь достаточно мрачную призму. Простая инвестиционная ошибка в

следующие годы станет незначимой, если валюты, на которых основаны инвестиции,

усохнут до нескольких долей от текущей стоимости.

Тяжёлое состояние американской экономики и

неконтролируемые траты правительства затронут жизнь и благосостояние каждого

американца. На нашем бесплатном онлайн мероприятии – «Американский долговой

кризис. Насколько серьёзен? Насколько опасен? Как от него защититься?», к пяти

экспертам «Casey Research» присоединились гости – Джон Молди, Майк Мэлони и Лью

Роквелл, чтобы обсудить последствия разрушения финансовой системы и специальные

методы защиты и формирования активов. Смотрите видео прямо сейчас.

источник: «mixednews.ru»

|